【令和7年】扶養控除の基礎知識【Q&Aで解説】

年末調整や確定申告で登場する「扶養控除」。

しかし、「扶養親族の合計所得金額の改正」や、「誰を扶養にできるの?」「年の途中での結婚や死亡は?」「別居していても扶養になる?」など、意外と迷うポイントが多い制度です。

ここでは、初心者でもわかるように Q&A形式でやさしく解説します。

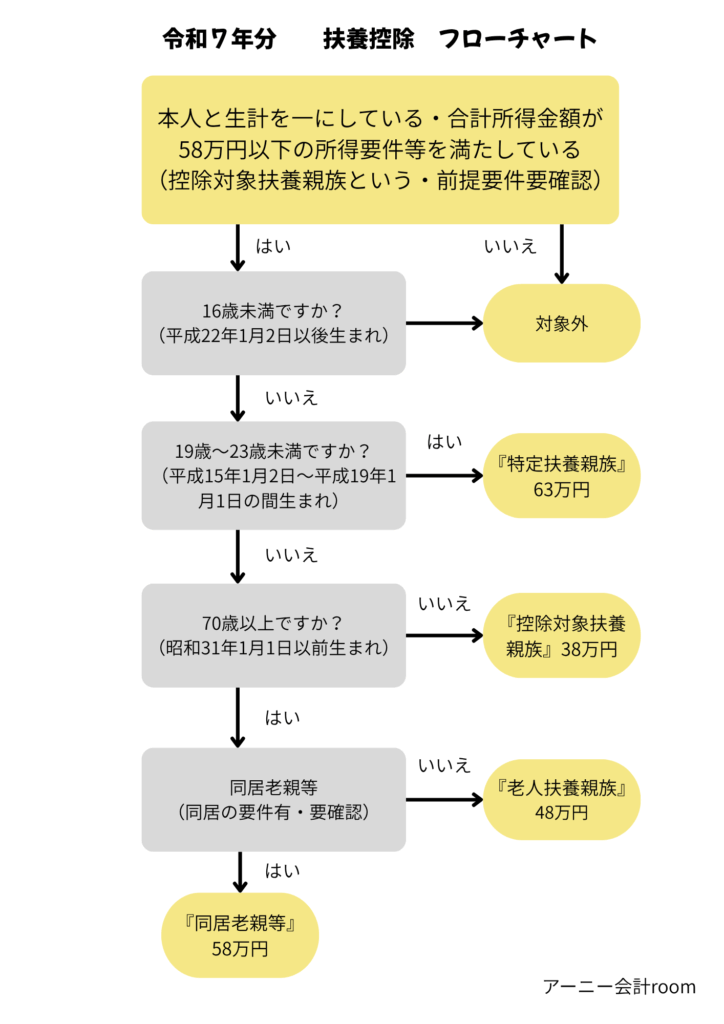

年齢や生年月日によるフローチャートもダウンロードできますので是非ご活用ください(Q10)。

Q1. 扶養控除の対象になるのは何歳から?

扶養控除の対象は「16歳以上」の扶養親族です。

(扶養親族については、Q3で詳しく解説します)

- 16歳以上:扶養控除の対象(控除対象扶養親族)

- 16歳未満:扶養控除の対象外(年少扶養親族)

Q2. 扶養控除はどの時点の誰が受けられるの?

扶養にできるかどうかは、16歳以上の扶養親族を持つ場合にその年の12月31日時点の状態で判定します。

Q3. 扶養控除の『扶養親族』の要件は?

以下のすべてに当てはまる人が扶養親族になります。

(要件を満たした方を『控除対象扶養親族』といいます)

- 配偶者以外の16歳以上の親族(6親等以内の血族・3親等以内の姻族) ※里子・養護老人も含む

- 生計を一にしている

- その年の合計所得金額が 58万円以下※

- 他人の配偶者控除・扶養控除の対象になっていない

- 青色申告者の専従者給与を受けていない

- 白色申告者の事業専従者ではない

里子とは、都道府県知事から養育を委託された児童といいます

養護老人とは、市町村長から養護を委託された老人をいいます

(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1180.htm参照)

年齢や同居等の区分による控除額についてはQ10に記載しています。

※上記3の合計所得金額は昨年(令和6年分)は、48万円以下でしたが今回は改正で58万円に変更になっております。

Q4. 「生計を一にする」とは同居が必須?

同居をしていなくても 控除はできます。同じ家屋の中で独立した生計をしている以外は、生活費・学資金・療養費などの送金があれば扶養にできます。大雑把ないい方ではありますが、、、生計を一にするとはお財布が一緒と考えるとわかりやすいです。

ただし送金の事実関係については、国税庁のHPに

『法令上、源泉徴収義務者に対してこれを証明する書類等を提出することまで必要とされているわけではありませんが、正しい扶養控除の計算を行うためには、銀行振込や現金書留により送金している事実を振込票や書留の写しなどの提示を受け確認することをお勧めします。』との記述がありますので年末調整事務の方等はご参考ください。(詳しくはこちら)

Q5. 入院中の親を「同居老親等」として扱える?

病気治療のための入院であれば、同居扱いになります。

ただし、次の場合は同居老親等に該当しませんので注意が必要です。

・ 老人ホーム・介護施設などに長期間入所している場合( その施設が居所となるため)

『同居老親等』とは、納税者またはその配偶者の直系尊属で、納税者またはその配偶者と常に同居している人をいいます。国税庁のHPでは、

『あなたや配偶者の直系尊属(父母、祖父母など)で、あなたや配偶者との同居を常としている方』とされております。

つまり、大きく70歳以上の父母、祖父母等を『老人扶養親族』といい、その『老人扶養親族』のうち、同居をしている父母、祖父母等を『同居老親等』といいます。このように区分しているのは、同居しているか否かで控除額が異なるためです。控除額についてはQ10をご参照下さい。

Q6. 亡くなった配偶者の親を扶養にできる?

できます。

配偶者が亡くなっても、届け出をしていなければ 姻族関係は継続しており、その親族は扶養親族にすることが可能。

Q7. 年の途中で夫(妻)が死亡した場合、控除はどうなる?

死亡時点の状態で判定し、年内で他の人が扶養にすることも可能です。

例)夫が死亡

- 妻の合計所得金額が58万円以下 → 夫の控除対象配偶者(配偶者控除)

- 妻がその後、子どもと生計を一の場合 → 妻は子どもの控除扶養親族にもなれる(扶養控除)

Q8. 公的年金だけの親を扶養にできる収入ラインは?

以下の公的年金収入のみの場合、扶養にすることができます。

- 65歳未満:118万円以下(118万円ー公的年金等控除額60万円=58万円)

- 65歳以上:168万円以下(168万円ー公的年金等控除額110万円=58万円)

→ この場合、所得金額が 58万円以下となるため扶養親族に該当。

Q9. 学生の子どもはアルバイト収入がいくらまでなら扶養にできる?

アルバイト収入が 123万円を超えると扶養にできません。(123万円ー給与所得控除額65万円=58万円)

学生であっても年間のアルバイト収入が 123万円超の場合や、結婚・就職で生計が一ではない等の場合は、控除対象扶養親族から外れますので注意が必要です。

Q10.生年月日から扶養控除額の判定をしたいですがいい方法ありますか?

弊所作成の下記フローチャートをご参考ください。

(ただし令和7年分用で、事前に上記Q3の要件に該当しているかご自身で確認後、ご利用ください)

PDF版のダウンロードはこちら。

結論

扶養控除は「12/31日時点の状況」次第

扶養控除は年の途中で結婚・死亡があっても、基本はその年の12月31日の状態で判定するのがポイントです。上記Q3の控除対象扶養親族の要件に該当した場合に、Q10のフローチャート等もどうぞご参考にしていただきご確認ください。最後までお読みいただきありがとうございました。

寒い時期ですのでどうぞお体ご自愛下さい。

税理士 野﨑 梨沙